不動産物件を購入する際は、購入代金に加えて税金・手数料等の諸費用を支払うことになります。必要となる諸費用は購入する物件の規模や購入目的に準じて算出されるため、物件ごとに大きな違いが出てきます。資金準備の着実なプランを立てるためには、購入を検討する時点でかかる費用の目安を立てておきたいものですね。発生する費用と算出のしかたは、リストアップしてここにまとめてみました。サンプルの一覧表と合わせて参考にしてください。

不動産購入にかかる費用とは?

戸建てやマンションの購入で発生する諸費用とは、主に税金と登記等の手続きにかかる手数料です。これら費用の支払いは、大きく分けると3段階:「契約時」、「決済時」、「購入後」で発生します。各段階で発生する費用については、以下のリストのとおりです。詳しくは番号(1-1,1-2・・)順に後に続く内容で補足しました。

ざっくりですが、目安となる費用の総額をまとめると、現金購入の場合は売買金額の4~6%が諸費用(登記費用や仲介手数料等)としてかかります。例えば、1億円のマンションを現金購入するケースでは、購入金額1億円以外に400万円~600万円の諸費用が必要になるという見通しです。融資を受けて購入する場合では、売買金額の5~7%が諸費用の目安となります。

売買取引の流れ3段階とかかる費用

売買契約時に必要な費用

- (1-1) 印紙税

- (1-2) 仲介手数料

決済・引き渡し時に必要な費用

- (2-1) 登記費用(登録免許税・司法書士報酬など)

- (2-2) 仲介手数料

- (2-3) 清算金(管理費・修繕積立金、固定資産税)

- (2-4) 融資事務手数料など(*銀行の融資を受ける場合)

不動産購入後にかかる費用

- (3-1) 不動産取得税

– 1 – 売買契約時に必要な費用

(1-1) 印紙税

契約書に貼る印紙代金です。印紙代は契約する物件の売買金額で決まります。

※租税特別措置法により、平成26年4月1日から令和6年3月31日までの間に作成される不動産売買契約書について印紙税が軽減されています。

(1-2) 仲介手数料

契約書発行などの手続き等を含めた仲介にかかる手数料です。一般的に手数料は、「売買金額の3%に定額6万円をプラスした金額に対して消費税10%を加算」です。

仲介手数料の支払いは通常2回に分けられます。最初は契約時に半金、残りの半金は決済時です。

– 2 – 決済・引き渡し時に必要な費用

(2-1) 登記費用(登録免許税・司法書士報酬など)

登記費用に含まれるのは、「登録免許税」と「司法書士に支払う報酬」です。売主から買主へと不動産の所有権を移転する登記にかかる費用となります。登録免許税の税額は土地・建物の評価額に一定の税率を掛けて算出します。具体的には、課税標準額に対し土地は2%、家屋は2%が所有権移転の登記にかかる税金です。(令和4年6月現在)

尚、実需(自己居住)の購入については登録免許税の税率の軽減措置を受けることがきます。中古物件の所有権移転の場合、税率は土地に対し1.5%、家屋には0.3%となっています。ただし、軽減措置を受けるには住宅用家屋の床面積が50㎡以上であること等の要件を満たす必要はあります。また、この実需対象の軽減措置は令和6年3月31日が適用期限です。

参照:国税庁ウェブサイトPDF資料*日本語のみ

https://www.nta.go.jp/publication/pamph/sonota/0020003-124_01.pdf

(2-2) 仲介手数料

売買契約時に発生した (1-2)仲介手数料の残りの半金です。決済する段階での支払い分となります。

(2-3) 清算金(管理費・修繕積立金、固定資産税)

売主が物件を所有していた時点で既に支払っていた管理費・修繕積立金・固定資産税を決済時に清算します。

管理費

マンション等の共同住宅に毎月かかるメンテナンス費です。例えば、エントランスの清掃やエレベータといった共用部分の保守・点検等に使用されます。管理費は管理組合の総会の決議を経て必要に応じて変更される可能性があります。

修繕積立金

マンション等の共同住宅の維持に用いる積立金です。将来的に必要となる建物の修繕工事などに充てられます、毎月一定額を建物の共同所有者が支払い、管理組合を通じて積み立てられます。管理費と同様に必要に応じて積立額が変わる場合があります。

固定資産税

土地・家屋の所有にかかる税金です。所有する不動産の課税評価額に課税率を乗じた額が課税されます。標準課税率は1.4%ですが、課税評価額は土価の変動に合わせて3年ごとに見直されるため、必ずしも毎年同じ額にはなりません。さらに、固定資産税は地方税であるため、支払う時期は住んでいる場所により異なります。東京都の場合、毎年4月上旬に納税通知書より確定した納税額が通知され、納税者は6月・9月・12月・2月の年4回に分けて支払う形式です。

(2-4) 融資事務手数料など

金融機関から融資を受ける場合のみ発生する費用です。購入する不動産を担保に金融機関から借入れをするには、抵当権または根抵当権の設定が必要になり、その登記にかかる手続き費用が発生します。尚、住宅ローンを組んで自己居住の物件を購入する場合、家屋の床面積が50平方メートル以上等の要件を満たすと抵当権の設定登記の税率は0.4%から0.1%に軽減されます。(適用期限:令和6年3月31日)

– 3 – 不動産購入後にかかる費用

(3-1) 不動産取得税

不動産取得税は.土地や家屋を取得した際に一度だけ課される税金です。不動産の購入後、約半年から1年以内に納税通知書が送られてきます。不動産取得税の算出は基本的に課税標準額に税率を乗じた額です。不動産取得税の税率は原則4%となっています。自己居住の購入の場合はここでも軽減措置があり、令和6年3月31日の取得までは3%に引き下げられています。

また、不動産所得税の算出にあたり、要件次第で控除が受けられるようにもなっています。適用条件は「新耐震基準に適合し、住宅の床面積が50平方メートル以上240平方メートル以下であること。」であり、建物の新築時期に照り合わせて固定資産税評価額から100万円~1200万円の控除を受けることが可能です。

不動産を所有している間にかかる費用について

不動産の購入後、所有することで継続的に発生する費用です。各費用の金額は法律の改定や管理組合の取り決め等で変動することが見込まれます。

毎月の費用:

*共同住宅の場合

管理費、修繕積立金

毎年の費用:

固定資産税、都市計画税*(*都市計画区域内の不動産が対象)

火災保険料・地震保険料

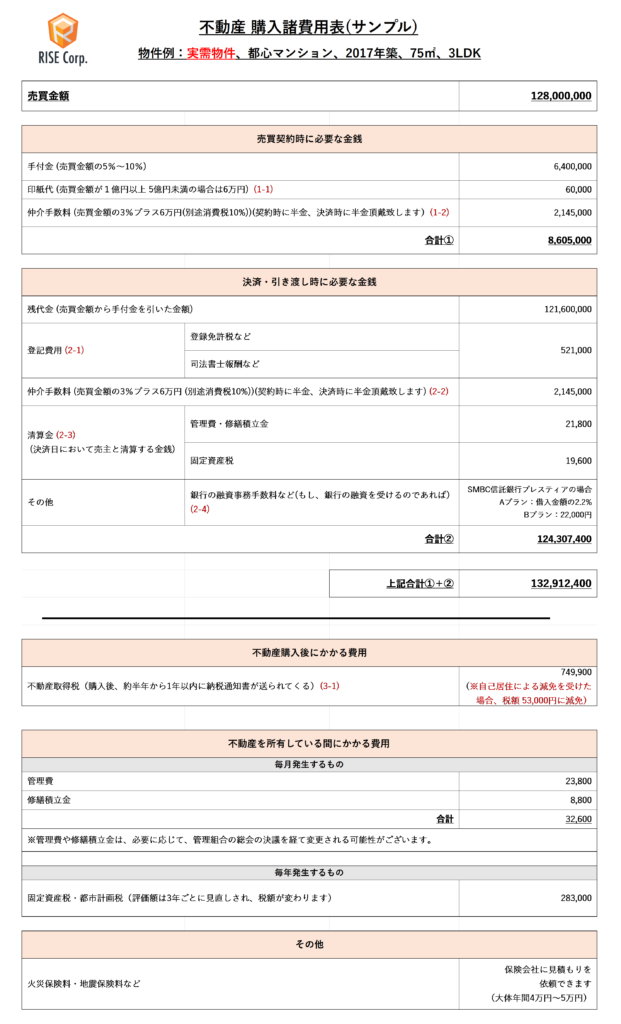

購入諸費用サンプル一覧表

不動産を購入する際、実際にどれくらいの費用がかかるかを表にまとめたサンプルです。購入代金と合わせた総額をイメージする参照資料としてご覧ください。

2パターンのサンプル表に分かれているのは、購入目的が実需か投資で税率等が異なるためです。主なポイントは、実需(自己居住)では「登録免許税」と「不動産取得税」において減免措置を受けられるという点です。